✅ Know Your Customer (KYC) on asiakkaan tunnistamisprosessi, joka torjuu rahanpesua ja suojaa talousrikoksilta, lisäten luottamusta.

Know Your Customer (KYC) tarkoittaa prosessia, jossa yritys tai palveluntarjoaja varmistaa asiakkaansa henkilöllisyyden ja arvioi tämän luotettavuutta. KYC on tärkeä osa rahoitusalan ja muiden säädeltyjen toimialojen toimintaa, sillä se auttaa ehkäisemään rahanpesua, petoksia, identiteettivarkauksia ja muita laittomia toimintoja. Käytännössä KYC-prosessi sisältää asiakkaan henkilötietojen tarkistamisen, kuten nimen, osoitteen, syntymäajan ja virallisen henkilöllisyystodistuksen vahvistamisen.

Tässä artikkelissa käymme läpi mitä KYC tarkalleen ottaen tarkoittaa, mitkä ovat sen keskeiset vaiheet ja miksi se on olennaista nykypäivän liiketoiminnassa. Selitämme, miten KYC toimii käytännössä, millaisia sääntelyvaatimuksia siihen liittyy sekä mitä hyötyjä siitä on niin yrityksille kuin asiakkaille. Lisäksi tarjoamme vinkkejä siihen, kuinka KYC-prosessin voi suorittaa tehokkaasti ja turvallisesti.

Mikä on Know Your Customer (KYC)?

KYC on osa yrityksen riskienhallintaa, jonka tavoitteena on tunnistaa asiakkaan henkilöllisyys ja varmistaa, ettei asiakas ole mukana laittomassa toiminnassa. KYC-prosessi on erityisen tärkeä pankki- ja rahoitussektorilla, mutta yhä useammat muut palveluntarjoajat, kuten kryptovaluutan vaihtopalvelut ja vakuutusyhtiöt, noudattavat KYC-käytäntöjä.

KYC:n keskeiset vaiheet

- Asiakastiedon kerääminen: Henkilötiedot kuten nimi, osoite, syntymäaika ja kansalaisuus.

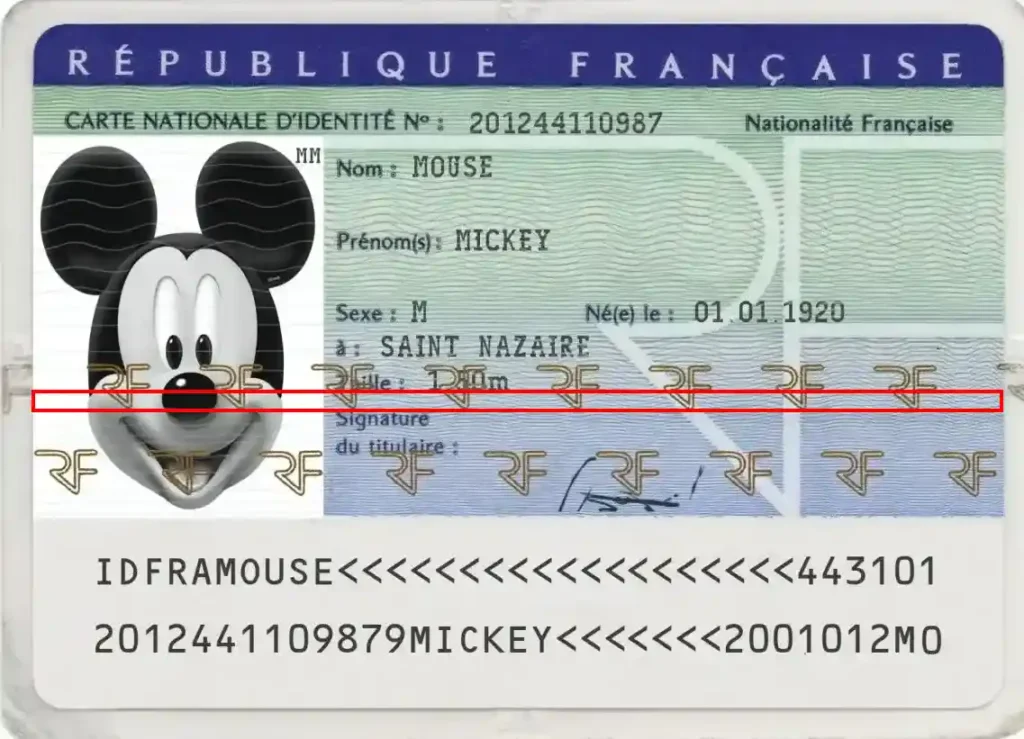

- Henkilöllisyyden vahvistaminen: Asiakirjojen, kuten passin tai ajokortin tarkastus.

- Riskin arviointi: Arvioidaan asiakkaan riskiprofiili, esimerkiksi yhteydet korkean riskin maihin tai politisesti merkittäviin henkilöihin (PEP).

- Jatkuva seuranta: Asiakassuhteen aikana tietojen päivittäminen ja epätavallisten toimintojen tunnistaminen.

Miksi KYC on tärkeää?

KYC:n tärkein rooli on toimia ensisijaisena keinona torjua rahanpesua ja terrorismin rahoitusta. Se auttaa myös suojaamaan yrityksiä ja asiakkaita petoksilta ja identiteettivarkauksilta. Lainsäädännön näkökulmasta useissa maissa KYC:n noudattaminen on pakollista, ja sen laiminlyönti voi johtaa suuriin sakkoihin tai jopa liiketoimintakiellon riskiin.

Hyötyjä yrityksille ja asiakkaille

- Vähentää rikollista toimintaa: Tehokas asiakastunnistus vaikeuttaa rikollisten toimintaa.

- Parantaa asiakassuhteita: Luottamus kasvaa, kun molemmat osapuolet tietävät toisistaan.

- Auttaa noudattamaan lakia: Yritykset välttyvät oikeudellisilta seuraamuksilta.

- Turvaa liiketoiminnan pitkäjänteisyyttä: Riskienhallinnan ansiosta yritys voi toimia vakaasti ja vastuullisesti.

KYC:n haasteet ja parhaat käytännöt

KYC-prosessin toteuttaminen voi olla haastavaa erityisesti asiakkaiden yksityisyyden suojaamisen ja prosessin sujuvuuden kannalta. Usein pyritään löytämään tasapaino vahvan tunnistautumisen ja helppokäyttöisyyden välillä. Parhaisiin käytäntöihin kuuluu dynaaminen riskiperusteinen lähestymistapa, jossa tarkastus tiukentuu riskin mukaan.

Seuraavissa osioissa esittelemme yksityiskohtaiset ohjeet ja esimerkit KYC-prosessin toteuttamisesta, mukaan lukien digitaalisen tunnistautumisen menetelmät, kuten biometria ja verkkoidentiteetin varmistaminen, mikä helpottaa prosessin automatisointia ja parantaa käyttökokemusta.

KYC-prosessin vaiheet ja asiakirjavaatimukset käytännössä

KYC-prosessi on keskeinen osa pankkien ja rahoituslaitosten asiakkaiden tunnistamista ja luottokelpoisuuden varmistamista. Sen tarkoituksena on estää petokset, rahanpesu sekä muut rikolliset toimet. Prosessi koostuu useista vaiheista, jotka varmistavat asiakkaan henkilöllisyyden, taustan ja taloudellisen tilanteen.

1. Asiakkaan tunnistaminen (Customer Identification Program, CIP)

Ensimmäinen vaihe on asiakkaan henkilöllisyyden varmistaminen. Tässä vaiheessa asiakkaalta pyydetään virallisia henkilöllisyystodistuksia. Esimerkiksi:

- Passi

- Henkilökortti

- Ajokortti

Tarkastus sisältää dokumentin aitouden varmistamisen ja tietojen vastaavuuden asiakkaan ilmoittamiin tietoihin. Lisäksi asiakkaalta voidaan pyytää osoitetodistus, kuten virallinen sähkölasku tai pankkitiliote, joka on voimassa viimeisten kolmen kuukauden ajalta.

2. Asiakkaan taustan ja riskiprofiilin arviointi

Tässä vaiheessa tehdään riskinarviointi, joka auttaa tunnistamaan mahdolliset rikollisen toiminnan tai rahanpesun riskit. Käytännössä tämä tarkoittaa muun muassa:

- Asiakkaan tulonlähteiden kartoittamista

- Toimialan ja liiketoiminnan luonteen arviointia

- Mahdollisten poliittisesti vaikutusvaltaisten henkilöiden (PEP) selvittämistä

Riskiarvioinnin perusteella asiakkaat luokitellaan esimerkiksi matalariskisiin, keskiriskisiin tai korkeariskisiin. Korkeariskisiltä vaaditaan usein lisäselvityksiä, kuten taloudellisia raportteja tai liiketoiminnan yksityiskohtaisempaa kuvausta.

3. Jatkuva seuranta ja päivitykset

KYC-prosessi ei pääty asiakkaan rekisteröintiin, vaan siihen kuuluu myös jatkuva seuranta. Tämä tarkoittaa, että asiakkaan tietoja päivitetään säännöllisesti ja tapahtumia seurataan rahanpesun ja petosten estämiseksi.

- Poikkeuksellisten tapahtumien analysointi

- Asiakastietojen vähintään vuosittainen päivitys

- Tarvittaessa lisäselvitysten vaatiminen

Jatkuva seuranta auttaa reagoimaan nopeasti mahdollisiin riskeihin ja varmistaa, että asiakastiedot pysyvät ajan tasalla.

Yhteenveto: Tyypilliset asiakirjavaatimukset KYC-prosessissa

| Vaihe | Vaatimukset | Esimerkkiasiakirjat |

|---|---|---|

| Asiakkaan tunnistaminen | Henkilöllisyyden varmistus | Passi, henkilökortti, ajokortti |

| Osoitteen varmistus | Virallinen osoitetodistus | Sähkölasku, pankkitiliote (max. 3 kk vanha) |

| Riskiprofiilin arviointi | Tulonlähteiden ja taustan tarkastus | Palkkakuitti, verotodistus, yrityksen tilinpäätös |

| Jatkuva seuranta | Tietojen säännöllinen päivitys ja poikkeamien tarkkailu | Päivitetyt henkilötiedot, liiketoiminnan raportit |

Asiakirjavaatimukset voivat vaihdella maittain ja toimialoittain, mutta yllä olevat perusasiakirjat ovat yleisimpiä. Kun KYC-prosessi tehdään huolellisesti, se auttaa paitsi noudattamaan lakivaatimuksia myös luomaan asiakkaalle turvallisen ja luotettavan palvelukokemuksen.

Usein kysytyillä kysymyksillä

Mitä tarkoittaa KYC eli Know Your Customer?

KYC tarkoittaa asiakkaan tunnistamisprosessia, jolla varmistetaan henkilön henkilöllisyys ja estetään petokset.

Miksi KYC-prosessi on tarpeen yrityksille?

Se auttaa ehkäisemään rahanpesua, petoksia ja muita laittomia toimintoja sekä noudattamaan lakisääteisiä vaatimuksia.

Mitkä tiedot yleensä kerätään KYC-prosessissa?

KYC-prosessissa kerätään yleensä henkilötietoja, kuten henkilötunnus, osoite, kuvallinen henkilökortti ja mahdollisesti tulo- tai varallisuustiedot.

Kuinka usein KYC-prosessi on päivitettävä?

KYC-tiedot päivitetään yleensä säännöllisesti, esimerkiksi vuosittain, tai aina kun asiakkaan tilanne muuttuu merkittävästi.

Mitä riskejä liittyy KYC:n laiminlyöntiin?

Laiminlyönti voi johtaa oikeudellisiin seuraamuksiin, sakkoihin ja yrityksen maineen menetykseen.

| KYC:n Avainkohdat | Kuvaus |

|---|---|

| Tunnistautuminen | Asiakkaan henkilöllisyyden vahvistaminen virallisilla asiakirjoilla |

| Riskinarviointi | Arvioidaan asiakkaan riski rahanpesun tai petoksen näkökulmasta |

| KYC-dokumentaatio | Käydään läpi ja säilytetään asiakkaan henkilötiedot ja dokumentit |

| Jatkuva valvonta | Seurataan asiakkaan toimintaa jatkuvasti epäilyttävien tapahtumien varalta |

| Lainsäädäntö | KYC-prosessit perustuvat kansallisiin ja kansainvälisiin säädöksiin |

| Päivitykset | KYC-tiedot pidetään ajan tasalla asiakkaan tilanteen muuttuessa |

Jos haluat tietää lisää KYC:stä tai siihen liittyvistä aiheista, jätä kommenttisi alle ja tutustu myös muihin artikkeleihimme verkkosivustollamme!